こちらの記事はYoutube【ZAi探の解説動画チャンネル】でも公開中!!

よかったらチャンネル登録お願いします。

リバランスとは

リバランス(読み方:りばらんす)

リバランスとは、ポートフォリオの投資配分の比率が崩れてしまったときに、元の状態に戻すことをいいます。

ポートフォリオとは、金融商品(資産)の組み合わせのことです。

短期トレードや特定の金融商品に集中投資する場合はあまり関係ないですが、複数の金融商品に分散投資する場合はよく使われる手法です。

金融商品は価格変動するものなので、投資対象の価格が変動することでポートフォリオが大きく変化することがあります。

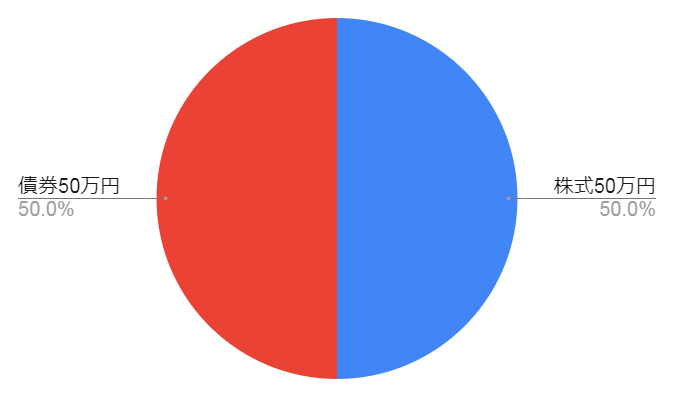

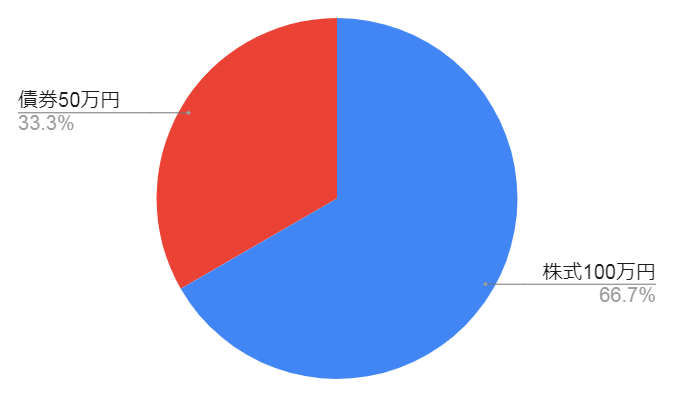

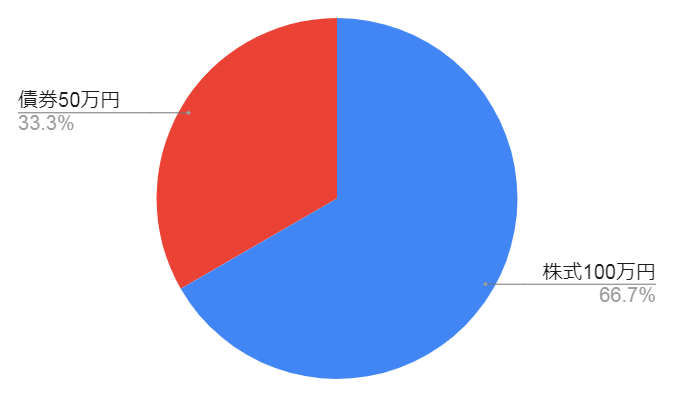

例えば、債券と株式に50万円ずつ投資したとします。

均等に50万円ずつ投資しているので、ポートフォリオの配分比率はどちらも50%となります。

それでは、1年後に株式だけが2倍になっていたらどうでしょうか。

株式だけが上昇しているので、ポートフォリオの配分比率は「債券が33%」「株式が67%」になります。

株式は債券よりも値動きが大きく、リスクの高い金融商品となります。

その比率が大きくなっているので、現在のポートフォリオは当初よりもリスクが高くなっているのがわかります。

こういう状態になってしまった時に、元の状態に戻すのが「リバランス」となります。

リバランスメモ

・ポートフォリオとは、金融商品(資産)の組み合わせのこと

・リバランスは、複数の金融商品に分散投資する場合によく使われる手法

リバランスのやり方

リバランスの方法は、主に2つあります。

・運用資産の中で調整する

・新たに資金を追加する

1つずつ確認していきましょう。

運用資産の中で調整する

1つ目は運用資産の中で調整する方法です。

具体的には、ポートフォリオの一部資産を売却し、一部資産を買い増しするという方法です。

この場合は保有資産の売買のみでポートフォリオを修正するので、新たに資金を追加する必要はありません。

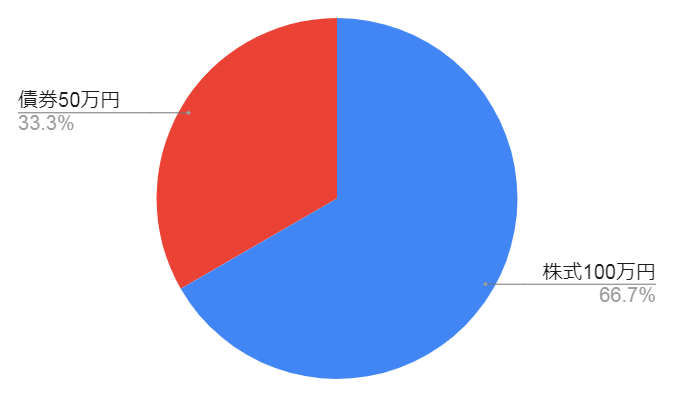

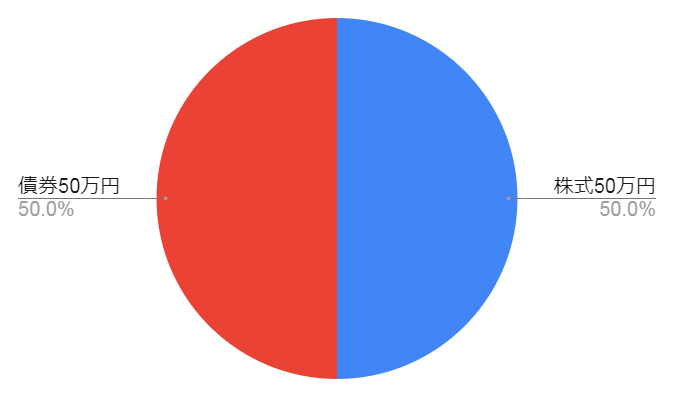

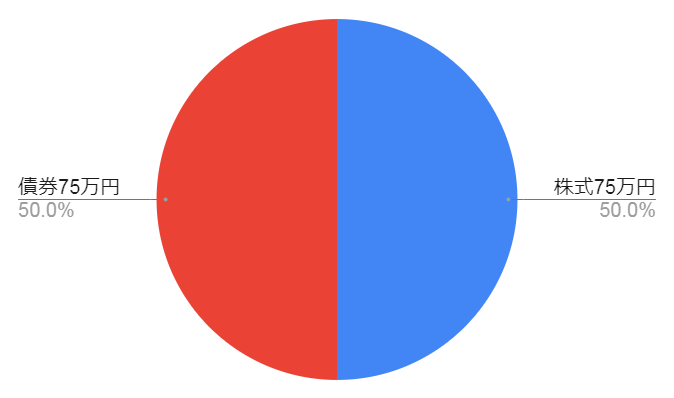

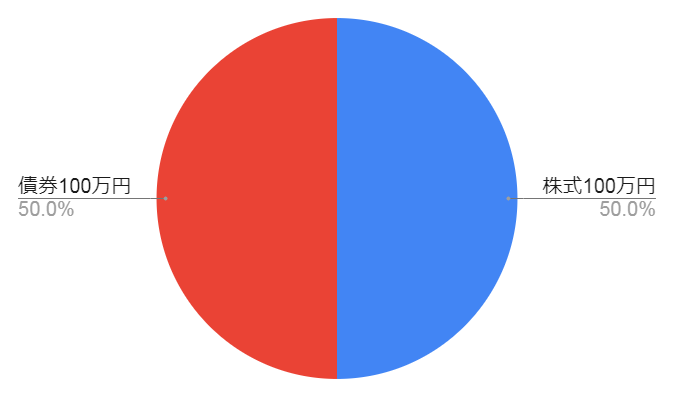

例えば、債券と株式に50万円ずつ投資したとします。

この時点で配分比率は「50:50」となります。

その後、株式のみが2倍になると次のように変化します。

ポートフォリオの配分比率は「債券が33%」「株式が67%」となり、株式の比率が大きくなってしまいます。

そこで配分比率が大きくなった部分を売却し、その売却資金で小さくなった部分を買い増しします。

今回の場合、株式を25万円分売却し、債券を25万円分買い増しします。

そうすると、上記のように債券と株式75万円ずつとなり、配分比率は「50:50」で元のポートフォリオへ修正することができます。

リバランスの計算方法

リバランスを行う時に「ポートフォリオを元の状態に戻すにはどれくらい売却し、どれくらい買い増ししたら良いのか」と悩む人もいると思います。

そういう人のために計算方法を簡単に説明します。

まずは「現在の評価額」と「当初の投資配分比率」を使って「最適な保有資産額」を算出します。

最適な保有資産額を算出したら、現在の保有資産額から差し引いて差額を計算します。

差額は、最適な保有資産額を超過した分を売却し、不足した分を買い増しします。

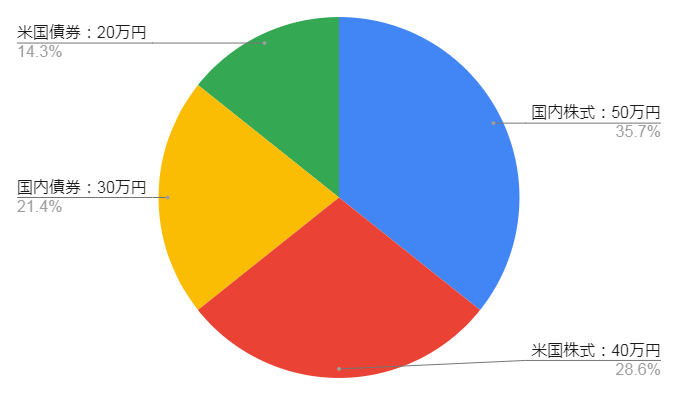

例えば、次のようなポートフォリオがあったとしましょう。

・国内株式:50万円(比率35.7%)

・米国株式:40万円(比率28.6%)

・国内債券:30万円(比率21.4%)

・米国債券:20万円(比率14.3%)

・現在の評価額140万円

元のポートフォリオが「25:30:35:10」と仮定して戻していきます。

まずは最適な保有資産額を計算していきます。

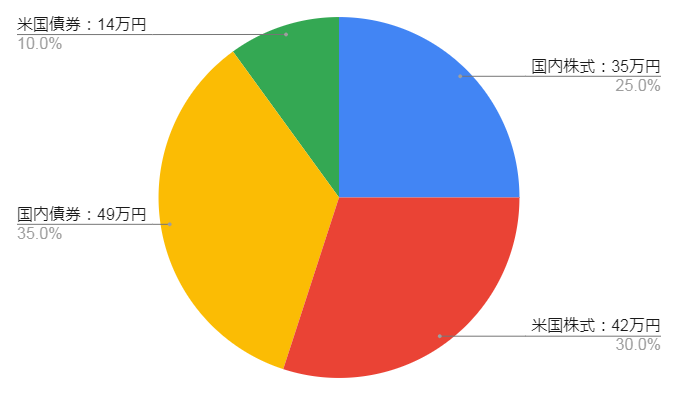

・国内株式:35万円(140万円 × 25%)

・米国株式:42万円(140万円 × 30%)

・国内債券:49万円(140万円 × 35%)

・米国債券:14万円(140万円 × 10%)

最適な保有資産額を算出したら現在の保有資産額から差し引いて、超過分を売却し、不足分を買い増しします。

・国内株式:15万円分売却(50万円-35万円=15万円)

・米国株式:2万円分買い増し(40万円-42万円=-2万円)

・国内債券:19万円分買い増し(30万円-49万円=-19万円)

・米国債券:6万円分売却(20万円-14万円=6万円)

そうすると、最終的に次のように「25:30:35:10」のポートフォリオに戻すことができます。

自身で計算するのが面倒な場合は自動計算ツールなどもありますので「リバランス 計算ツール」などで検索して探してみるのも良いでしょう。

新たに資金を追加する

2つ目は新たに資金を追加する方法です。

具体的には、資金を入金して、比率の小さい部分のみを買い増しするという方法です。

小さい部分のみを買い増しするので「保有資産はどれくらい売却すれば良いのか?」といったように悩むこともありません。

先ほどと同じように、債券と株式に50万円ずつ投資して、株式のみが2倍になったと仮定して説明します。

株式のみが2倍になると配分比率は「50万円(33%):100万円(67%)」になります。

ですから、元の状態に戻すために、新たに50万円を入金して、債券を買い増しします。

そうすると、上記のように債券と株式100万円ずつとなり、配分比率は「50:50」で元のポートフォリオへ修正することができます。

つみたてNISAや投資信託(積立投信)の場合は、積立額を調整して戻していくというのも1つの手段です。

最適なポートフォリオへ戻ったら積立額も元の状態に戻せば良いでしょう。

定期的に見直すのが手間と感じる方は、自動リバランス機能が付いている「WealthNavi(ウェルスナビ)」などもあるので、そういうサービスで資産運用するのも良いと思います。

他には、複数の金融商品に分散投資を行うバランス型の投資信託(バランスファンド)を購入するという選択もあります。バランスファンドの場合は、運用会社がリバランスなどを行ってくれるので、自身で見直す必要はありません。

リバランスメモ

・1つ目は運用資産の中で売買をして調整する方法

・2つ目は新たに資金を追加して比率が小さくなっているものを買い増しする方法

・積立投資の場合は積立額を調整したりするのもあり

・また、手間に感じる人は「WealthNavi」などを利用したり、バランスファンドを購入する選択もある

リバランスのタイミング

リバランスのタイミングは主に2つあります。

・一定期間ごとの定期リバランス

・投資配分比率に一定割合の変動があった時に行う臨時リバランス

金融商品の価格は日々変動しているのでポートフォリオも日々動きがあります。

ですが、大きく崩れない限りはその都度リバランスを行う必要はありません。

まず基本的なタイミングとして一定期間ごとの定期リバランスがあります。

これは一定の期間ごとにポートフォリオを見直して、リバランスを実施するというものです。

頻度は、毎月月末に見直す人もいれば、半年や1年、3年単位などで見直す人もいます。

そして、もう1つが投資配分比率に一定割合の変動があった時に行う臨時リバランスです。

相場は様々な要因で動きますし、時には想定外の大きな動きがあったりします。

そうなるとポートフォリオも大きく崩れてしまうので、そういうときに臨時的にリバランスを行います。

一定割合も特に決まりはないですが、5%~10%以上の変動があった場合に見直すことが多いようです。

自分なりにルールを作って、リバランスのタイミングを決めておくようにしましょう。

リバランスメモ

・1つ目は一定期間ごとに見直してリバランスを行う方法

・個人投資家の場合、半年や1年ごとに見直すことが多い

・2つ目は比率に一定割合の変化があった場合に行う方法

・5%~10%以上の変動があった場合に見直すことが多い

リバランスのメリット・デメリット

リバランスを行うことにより、最適なポートフォリオを維持できるので「リスクの低減」や「パフォーマンスの改善」が期待できます。

長期的な資産運用を行う場合、金融商品の価格変動によってポートフォリオが変動してしまうこともよくあります。

そうなると当初よりもリスクが高まったり、将来のパフォーマンスに影響を与えてしまう可能性があります。

定期的なリバランスを実施することでそういう問題を解決してくれます。

例えば、債券と株式を50万円ずつ購入し、株式が100万円になったとします。

「リバランスなし」と「リバランスあり」で確認していきます。

| リバランスなし | リバランスあり |

| 債券:50万円 | 債券:75万円 |

| 株式:100万円 | 株式:75万円 |

| 評価額:150万円 | 評価額:150万円 |

この後、株式が50%値下がりしたとします。

| リバランスなし | リバランスあり |

| 債券:50万円 | 債券:75万円 |

| 株式:50万円 | 株式:37.5万円 |

| 評価額:100万円 | 評価額:112.5万円 |

リバランスしなかった場合は利益が全て無くなってしまいますが、リバランスをした場合は一部利確をしているので利益が残ります。

そのため、株式が同じように値下がりしてもパフォーマンスでは「リバランスあり」のほうが良くなります。

このようにリバランスにより最適なポートフォリオを維持することで、リスク・リターンを改善することができます。

但し、必ずしも良い結果になるとは限りません。

仮に株式の上昇が続いた場合は「リバランスなし」のほうが良いパフォーマンスとなるので、結果としてリバランスがマイナスになることもあります。

また、リバランスによるデメリットもいくつかあります。

リバランスは資産の売却や買い増しを行うことになります。

そのため、頻繁に行うと売買手数料の負担が大きくなったり、売却資産で利益が出ているときは税金が発生します。

リバランスしなければ売買手数料の負担が大きくなることもありませんし、税金は利益が出たら必ずかかるものですが、リバランスをしなければまだ先延ばしにできたものです。

長期的な資産運用として考えるとこの点はデメリットになるでしょう。

他には、定期的にポートフォリオを見直したり、売却分・買い増し分を計算したりする必要があるので、手間がかかるというデメリットもあります。

リバランスメモ

・最適なポートフォリオに戻すことでリスク・リターンが改善できる

・但し、リバランスによって売買手数料の負担が増加したり、税金が発生するというデメリットもある