こちらの記事はYoutube【ZAi探の解説動画チャンネル】でも公開中!!

よかったらチャンネル登録お願いします。

有利子負債自己資本比率とは

有利子負債自己資本比率(読み方:ゆうりしふさいじこしほんひりつ)

有利子負債自己資本比率とは、有利子負債と自己資本の比率を表したもので、単に「有利子負債比率」と呼ぶこともあります。

有利子負債が自己資本に対してどれくらいあるのかを示したもので、財務の安全性(資金繰りの安全性)を判断する時に役立つ指標となります。

有利子負債は、簡単に言うと「利息のかかる返済義務がある負債」のことで、金融機関からの借入金や社債などが該当します。

自己資本は、簡単に言うと「返済の必要がない資金」のことで、株主から調達した資金などが該当します。

つまり、有利子負債自己資本比率は「返済する必要があるお金」と「返済する必要がないお金」のバランスを見て、財務の安全性を測る指標となります。

自己資本に対して有利子負債が小さいと、有利子負債自己資本比率も小さくなります。

これは自己資本で有利子負債を賄えることを意味しており、財務の安全性は高いと判断できます。

反対に、有利子負債が大きくなると、有利子負債自己資本比率も大きくなります。

この場合は資金繰りが悪化する可能性があるため、安全性は低いと判断されます。

但し、必ずしも小さいから良い、大きいから悪いとは言えません。

詳しくは後述する「有利子負債自己資本比率の目安」で説明しています。

有利子負債自己資本比率の計算方法

有利子負債自己資本比率の計算式は次の通りです。

例えば、有利子負債が30億円、自己資本が150億円だった場合、

自己資本に対して有利子負債が占める割合は「20%」であることがわかります。

有利子負債自己資本比率メモ

・有利子負債が自己資本に対してどれくらいあるのかを示したもの

・財務の安全性を判断する時に役立つ指標の1つである

・有利子負債÷自己資本×100 で算出することができる

有利子負債自己資本比率を簡単に確認する方法

有利子負債自己資本比率を簡単に確認したい場合は、以下の方法で確認することができます。

・証券会社(取引ツール)で確認する

・有利子負債自己資本比率をスクリーニングする

証券会社(取引ツール)で確認する

利用する証券会社(取引ツール)によって、有利子負債自己資本比率を簡単に確認することができます。

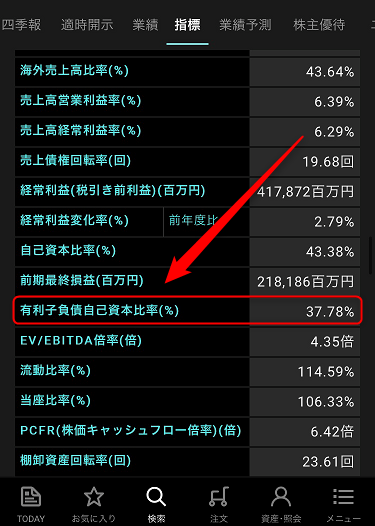

例として、楽天証券の「iSPEED」で確認してみましょう。

個別銘柄画面で「指標」→「財務(連)」を選択し、少し下に移動すると上記画面のように確認できます。

なお、楽天証券で表示されている有利子負債自己資本比率は「直前会計年度末」の数値で算出されたものになります。

有利子負債自己資本比率をスクリーニングする

有利子負債自己資本比率で銘柄検索するときは、スクリーニング機能を使うと便利です。

スクリーニング機能とは、自分が指定した条件で銘柄を検索できる機能のことです。

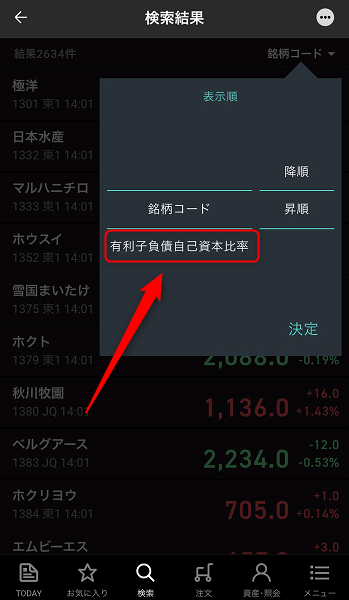

例として、楽天証券の「iSPEED」で確認してみましょう。

1.検索からスーパースクリーナーを開く

2.検索条件追加を選択する

3.検索条件「財務」から「有利子負債自己資本比率」を選択して条件追加をする

4.有利子負債自己資本比率の数値を調整して銘柄検索

これで有利子負債自己資本比率のスクリーニングが可能です。

検索直後は有利子負債自己資本比率が表示されていないので、画面右上の「銘柄コード」をタップします。

後は有利子負債自己資本比率を選択して決定をタップすると有利子負債自己資本比率が表示されます。

検索条件追加で他の指標を追加するとさらに絞り込むこともできるので、有利子負債自己資本比率で銘柄検索をするときはスクリーニング機能を活用するとよいでしょう。

有利子負債自己資本比率の目安

有利子負債自己資本比率の基本的な見方は次の通りです。

・有利子負債自己資本比率が小さいと財務の安全性(資金繰りの安全性)が高い

・有利子負債自己資本比率が大きいと財務の安全性(資金繰りの安全性)が低い

それでは、具体的に目安になる数値はあるのでしょうか。

よく言われているのが「100%」よりも低いかどうかです。

有利子負債自己資本比率が100%以下の場合は、有利子負債よりも自己資本が大きいことを表しているので、財務の安全性は高いと判断されます。

反対に100%を超える場合は、自己資本よりも有利子負債が大きいことを表しているので、資金繰り悪化などのリスクがあり、財務の安全性は低いと判断されます。

ただ、有利子負債自己資本比率が小さいから良い、有利子負債自己資本比率が大きいから悪いというわけではありません。

例えば、有利子負債自己資本比率が小さく、安全性が高いと判断できる企業であっても、業績が低迷していれば投資する価値は薄まります。

反対に、有利子負債自己資本比率が大きくても、有利子負債をうまく活用して事業を拡大し、業績が成長していれば投資する価値はあります。

また、有利子負債は業種によって大きく異なります。

例えば、製造業などは事業拡大のために、自社工場の建設や設備の導入により、大きな金額を借り入れすることもあります。

そのため、そういう業種では有利子負債自己資本比率が大きくなる傾向にあります。

ですから、有利子負債自己資本比率が小さいから安全、有利子負債自己資本比率が大きいから危険といったように短絡的に判断せず、同業他社と比較して大きな差があるかどうかや、他の指標なども合わせて総合的に判断するようにしましょう。

有利子負債自己資本比率と比較される用語

有利子負債自己資本比率と比較されるものとして、次のような用語もあります。

・自己資本比率

・DEレシオ(D/Eレシオ)

・営業キャッシュフロー対有利子負債比率

それぞれ簡単に説明していきます。

自己資本比率

自己資本比率とは、会社の総資本のうち自己資本が占める割合を表すもので、資本構成の安全性を測る指標となります。

計算式は【 自己資本÷総資本×100 】で、自己資本比率が高いほど安全性が高いと判断されます。

有利子負債自己資本比率にも「自己資本比率」とありますが、2つは異なる指標となります。

ともに企業の安定性を判断する時に役立つ指標ですが、混同しないように注意しましょう。

DEレシオ(D/Eレシオ)

DEレシオ(D/Eレシオ)は、有利子負債が自己資本の何倍かを表したものです。

計算式は【 有利子負債÷自己資本 】で、DEレシオが低いほど安全性が高いと判断されます。

計算式を見るとわかるように、DEレシオは有利子負債自己資本比率とほぼ同じものを表しており、比率で表すか、倍率で表すかの違いとなります。

営業キャッシュフロー対有利子負債比率

営業キャッシュフロー対有利子負債比率とは、営業キャッシュフロー(営業CF)と有利子負債の比率を表したもので、企業の返済能力を表す指標です。

わかりやすく言うと、営業活動で得られる収入(営業CF)で、有利子負債をどれくらい賄えるのかを表したものです。

計算式は【 営業CF÷有利子負債×100 】で、営業キャッシュフロー対有利子負債比率が高いほど返済能力は高いと判断できます。