こちらの記事はYoutube【ZAi探の解説動画チャンネル】でも公開中!!

よかったらチャンネル登録お願いします

新市場区分とは

新市場区分(読み方:しんしじょうくぶん)

新市場区分とは、2022年4月4日から始まる3つの市場区分のことを指します。

最近は【 新市場区分「スタンダード市場」選択に関するお知らせ 】や【 新市場区分「プライム市場」の選択申請に関するお知らせ 】といったように上場会社が適時開示を発表することも増えてきましたので、目にする機会も増えたのではないでしょうか。

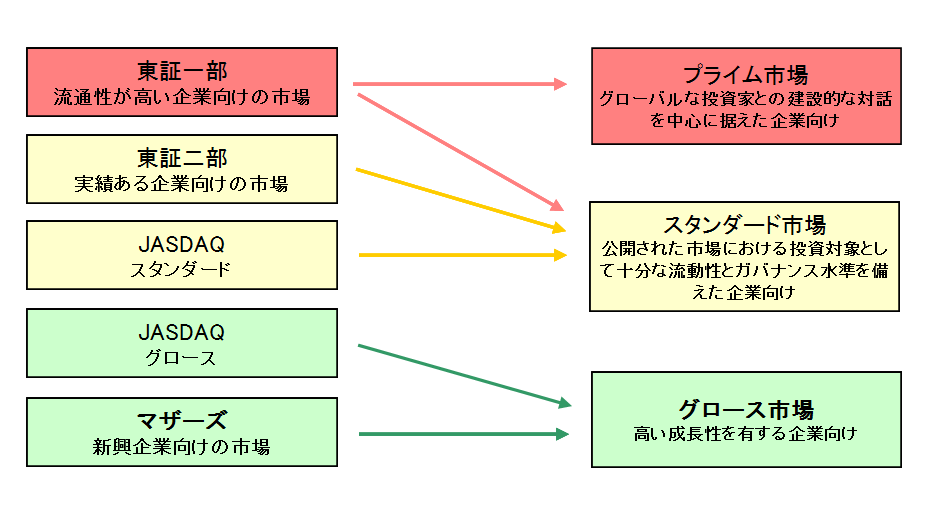

現在は「東証一部」「東証二部」「JASDAQ(スタンダード及びグロース)」「マザーズ」の4つの市場区分で編成されていますが、これが市場区分見直しによって「プライム市場」「スタンダード市場」「グロース市場」の3つの新しい市場区分に再編されます。

新しい市場区分は上場会社が選択する形で移行されますが、主に東証一部はプライム市場もしくはスタンダード市場、東証二部とJASDAQ(スタンダード)はスタンダード市場、JASDAQ(グロース)とマザーズはグロース市場に移行されるイメージとなります。

新市場区分の目的

新市場区分の目的は、現在の市場区分を明確なコンセプトに基づく3つの市場区分に再編することにあります。

これまで「東証一部」「東証二部」「JASDAQ(スタンダード及びグロース)」「マザーズ」とありましたが、例えば「東証二部」と「JASDAQ(スタンダード)」は実績ある企業向けの市場、「JASDAQ(グロース)」と「マザーズ」は新興企業向けの市場といったように重なる部分もあり、コンセプトが曖昧なところもありました。

また、新規上場基準よりも上場廃止基準が低いことから、上場後も新規上場時の水準を維持する動機付けにならないという課題があったり、東証一部に直接上場するよりも他の市場から移る方が基準が緩和されていることから、上場後に積極的な企業価値向上を促す仕組みとなっていないという課題がありました。

こうした課題を解決するために「プライム市場」「スタンダード市場」「グロース市場」の3つの新しい市場区分に再編されます。

新市場区分で何が変わるのか

これまでは新規上場基準と上場維持基準が異なっていましたが、今回の市場区分見直しによって、各市場区分の新規上場基準と上場維持基準は原則として共通化されます。

これにより「上場後も新規上場時の水準を維持する動機付けにならない」という課題を解決されます。

また、新市場区分では市場変更に関する緩和された基準は設けないので、「上場後に積極的な企業価値向上を促す仕組みとなっていない」という課題も解決されます。

例えば、時価総額の項目で見ると東証一部への新規上場には「時価総額250億円以上」という基準がありましたが、東証二部やマザーズから東証一部へ市場変更する場合は「時価総額40億円以上」という緩和された基準となっていました。

そのため、東証二部やマザーズに上場してしまえば、そこまで積極的に企業価値を向上しなくても東証一部へ市場変更することができたのです。

しかし新市場区分では、市場を移る場合は当該市場の新規上場基準による審査があるため、こうした緩和された基準はありません。

各市場区分の基準については後ほど説明しますが、このように上場維持や市場変更の基準が実質引き上げとなっています。

また、今回の市場区分見直しにおいて、「流通株式の定義見直し」も実施されます。

現行の定義は、上場株式のうち

・上場株式数の10%以上を所有する株主が所有する株式

・役員が所有する株式

・自己株式

・役員以外の特別利害関係者の所有する株式(新規上場・一部指定時のみ)

を除いたものが流通株式数となっていましたが、今後は上記に加えて

・国内の普通銀行、保険会社、事業法人等が所有する株式

・その他当取引所が固定的と認める株式

についても流通株式から除くことになります。

このほか、TOPIX(東証株価指数)等の株価指数についての見直しも実施されます。

新市場区分の上場基準について

それでは新市場区分である「プライム市場」「スタンダード市場」「グロース市場」の上場基準について、東京証券取引所が公表している「新市場区分の概要等について」から一部抜粋して紹介します。

新市場区分:プライム市場

プライム市場は次のようなコンセプトが掲げられています。

プライム市場の上場基準の概要は次の通りです。

| 項目 | 新規上場基準 |

| 株主数 | 800人以上 |

| 流通株式数 | 20,000単位以上 |

| 流通株式時価総額 | 100億円以上 |

| 売買代金 | 時価総額250億円以上 (上場維持基準は「1日平均売買代金0.2億円以上」) |

| 流通株式比率 | 35%以上 |

| 収益基盤 | A(利益実績) 最近2年間の利益合計が25億円以上 B(売上実績) 売上高100億円以上かつ、時価総額1,000億円以上 |

| 財政状態 | 純資産50億円以上 |

新市場区分:スタンダード市場

スタンダード市場は次のようなコンセプトが掲げられています。

スタンダード市場の上場基準の概要は次の通りです。

| 項目 | 新規上場基準 |

| 株主数 | 400人以上 |

| 流通株式数 | 2,000単位以上 |

| 流通株式時価総額 | 10億円以上 |

| 流通株式比率 | 25%以上 |

| 収益基盤 | 最近1年間の利益が1億円以上 |

| 財政状態 | 純資産額が正であること |

新市場区分:グロース市場

グロース市場は次のようなコンセプトが掲げられています。

グロース市場市場の上場基準の概要は次の通りです。

| 項目 | 新規上場基準 |

| 時価総額 | - (上場維持基準は「上場から10年経過後40億円以上」) |

| 株主数 | 150人以上 |

| 流通株式数 | 1,000単位以上 |

| 流通株式時価総額 | 5億円以上 |

| 流通株式比率 | 25%以上 |

上場維持基準に適合していない場合

中には選択した市場区分の上場維持基準を満たせない会社もあります。

こうした会社は「新市場区分の上場維持基準の適合に向けた計画書」を提出・開示することで、経過措置を適用するとなっています。

経過措置の内容については、選択先の新市場区分によって異なります。

経過措置の期間については「当面の間」とあるように明確な日程が決まっていません。

新市場区分が株価や投資家に与える影響とは

市場区分見直しに伴い、TOPIX(東証株価指数)等の株価指数についての見直しも実施されます。

新市場区分が始動して直ぐに構成銘柄に変動があるわけではないですが、2022年10月から流通株式時価総額100億円未満の銘柄は段階的に除外されていく予定です。

TOPIXの構成銘柄は、いわゆるインデックスファンドの投資対象となっていますが、除外されてしまうと投資対象から外れてしまうことになります。

そのため、除外された銘柄や見直し実施付近で流通株式時価総額100億円未満の銘柄は売り圧力が強まる可能性があります。

しかし反対に上昇するようなケースも考えられます。

市場再編は企業価値向上を促す目的もあります。

そのため、新市場区分が始動して狙い通りに上場会社が企業価値向上の取り組みを行えば株価の底上げにつながる可能性もあります。