両建てとは

両建て(読み方:りょうだて)

両建てとは、同じ銘柄の「売り」と「買い」の両方のポジションを持つことです。

売りのポジションは「信用売り(空売り)」のことで、買いのポジションは「信用買い」や「現物買い」のことをいいます。

両建ては、基本的に同じ株数のポジションを持つことになるので、両建てしている間は株価の値上がりや値下がりがあっても損益は相殺されてゼロの状態となります(手数料等除く)。

そのため、株価の値上がりや値下がりによる損失リスクを回避する目的で使われることもあります。

また、買いは値上がりしたところで決済し、売りは値下がりしたところで決済すれば両方で利益を得ることもできます。

両建ては「売り」と「買い」の両方のポジションを持つことですが、両建てするタイミングは人それぞれです。

「クロス取引」という手法を使って最初から両建てするようなケースもありますし、「つなぎ売り」のようにもともと買いポジションを持っていて、株価の値下がりに備えて後から両建てするケースもあります。

後者の場合は、両建てした時点から損益が相殺されるので、その時点で出ている損益を維持することができます。

両建てメモ

・基本的には同じ株数の売りポジションと買いポジションを持つ

・そのため「売り」と「買い」の損益は相殺されて、株価の影響を受けずに株を保有できる

両建て手法が有効な場面とは

両建ては「売り」と「買い」の損益が相殺されてしまうので「両建ては意味がないのでは」と感じる人もいると思います。

ですが、両建て手法が有効な場面はいくつかあります。

その中でよく使われるタイミングは次の場面です。

・株価変動リスクを回避したいとき

・ボックス相場での活用

株価変動リスクを回避したいとき

株価変動リスクとは、株価の変動によって損失が生じてしまうリスクのことです。

売りの場合は株価の値上がりによって、買いの場合は株価の値下がりによって損失が生じます。

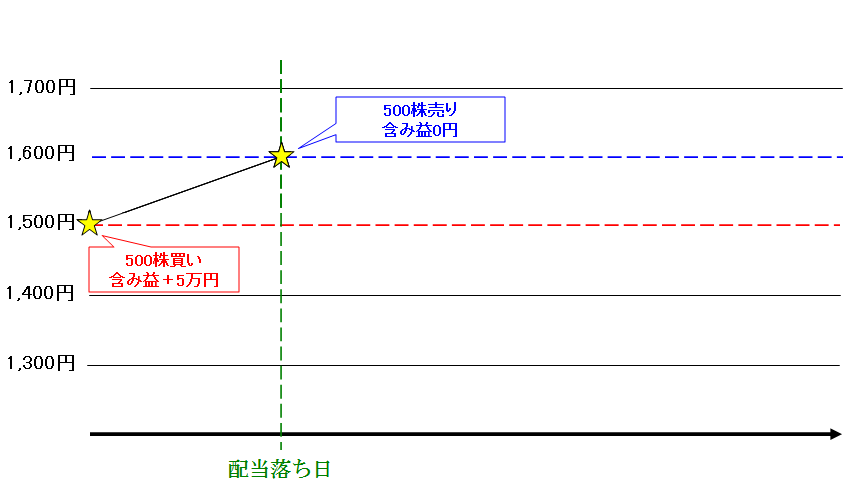

たとえば、とある銘柄を株価1,500円のときに500株を買い、1,600円まで上昇したとします。

この時点で含み益+5万円となります。

ですが、「配当落ち日」も近づいてきて株価の値下がりも予想されます。

つまり、株価変動リスクによって含み益が減少したり、含み損になってしまうおそれがあります。

そういうときに追加で売りポジションを持ち、両建てにしてリスクを回避します。

仮に1,600円で売りポジションを追加した場合、保有ポジションの状況は以下のようになります。

■株価1,600円時点

・買い:1,500円で500株「含み益+5万円」

・売り:1,600円で500株「含み益0円」

・合計:「含み益+5万円」

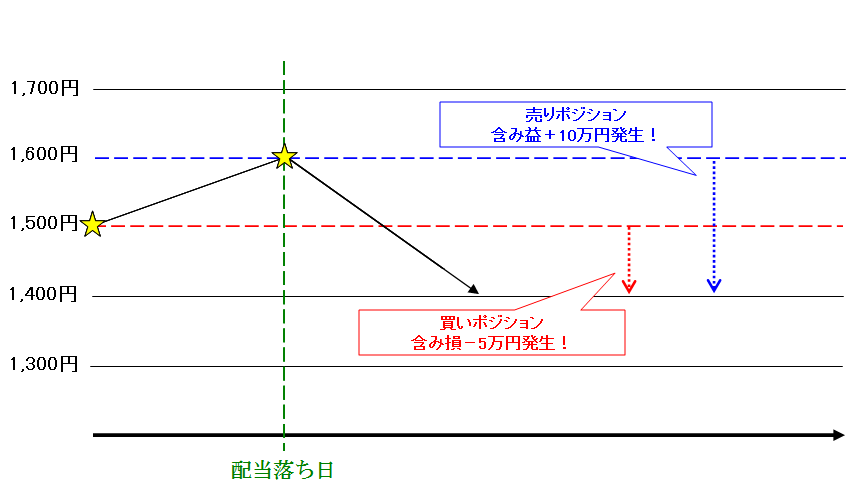

そして、実際に株価の値下がりがあり、仮に1,400円まで下がってしまった場合は以下のようになります。

■株価1,400円時点

・買い:1,500円で500株「含み損-5万円」

・売り:1,600円で500株「含み益+10万円」

・合計:「含み益+5万円」

買いポジションの含み益は含み損になってしまいますが、その分売りポジションで含み益が発生します。

ですのでトータルの評価損益は両建てした時点の「含み益+5万円」の状態が維持されます。

もしも両建てしていなかったら「含み損-5万円」になってしまっているので、両建てでリスク回避ができたことになります。

上記のように両建ては株価変動リスクを回避する有効な投資手法となります。

ボックス相場での活用

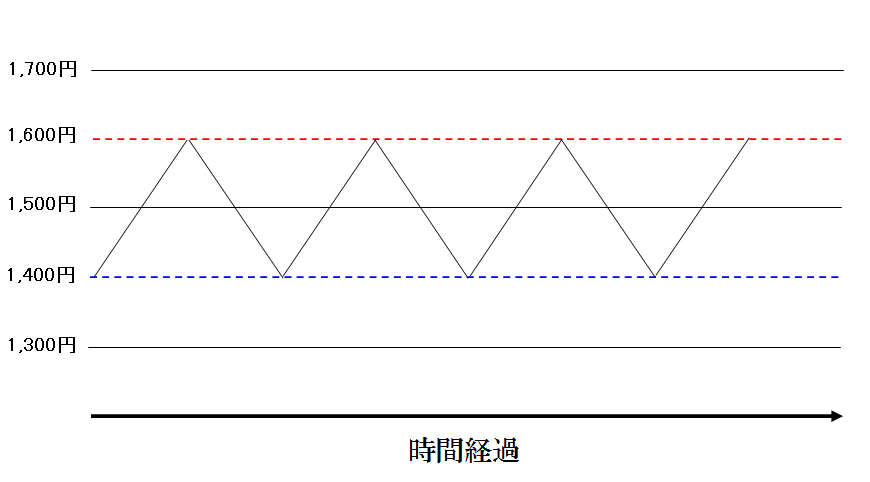

ボックス相場とは、一定の値幅で上昇と下落を繰り返すような相場のことです。

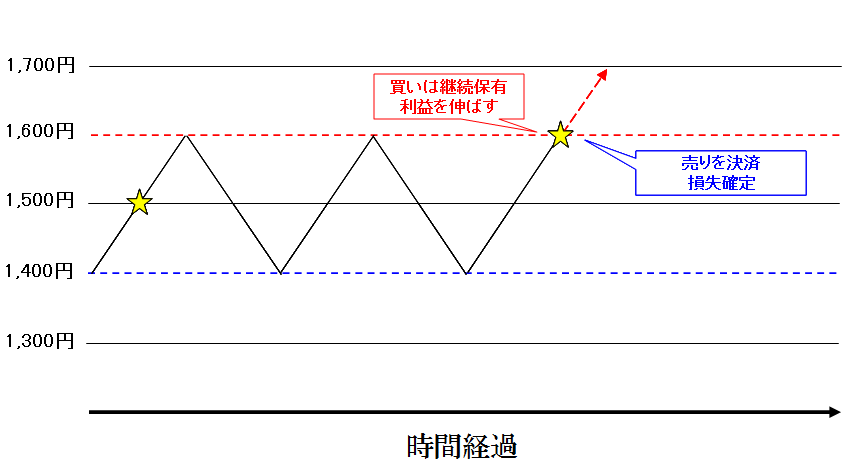

たとえば、以下のようなボックス相場があったとしましょう。

「上値1,600円で売り」「下値1,400円で買い」でも利益を狙うことはできますが、ボックス相場はいつまでも続くわけではなく、いずれは上に抜けたり下に抜けたりします。

ボックス相場から抜けると、株価は一気に上昇や下落をしたり、そのままトレンドに乗ることもあります。

そのため、ボックス相場のときにあらかじめ両建てをして、どちらかに抜けたら一方を決済し、一方の利益を伸ばすといったこともできます。

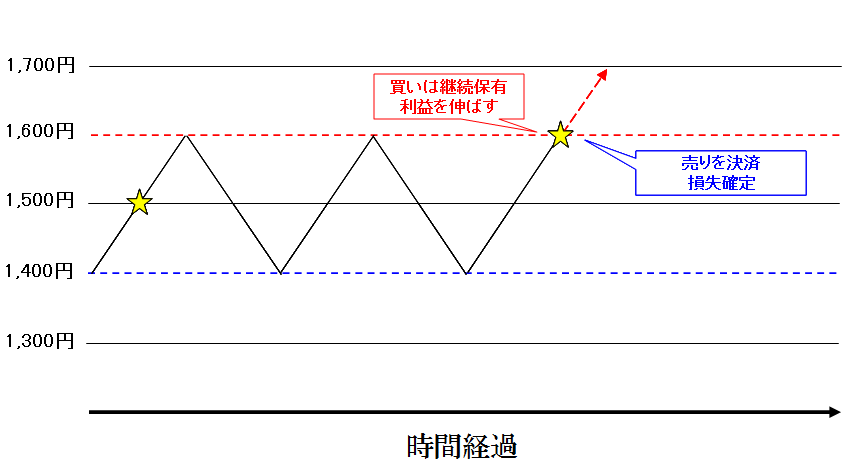

わかりやすく図にまとめると、次のようになります。

あらかじめ1,500円で両建てを行って、1,600円を抜けたら売りポジションを決済して損失を確定させ、買いポジションはそのまま継続保有して利益を伸ばしていくと手法です。

但し、買いポジションの利益を伸ばせなかった場合は損失が拡大してしまうこともあるので注意も必要です。

このように両建ては様々なところで使える投資手法となっています。

うまく活用することで損失リスクを回避できたり、利益を得られるチャンスも増えるので覚えておいて損はないでしょう。

両建てメモ

・他にもボックス相場のようにどちらに動くがわからない場面でも活用できる

両建ての外し方

両建ての外し方は、主に4パターンあります。

・損失から外す

・利益から外す

・同値撤退

・現渡し

損失から外す

損失から外すケースは、ボックス相場などで両建てしている場合です。

前述したとおり、ボックス相場で上抜けしたりすると、上昇トレンドに乗ることもあります。

ですから上抜けしたら、まず損失を抱えたポジションを外して、もう一方のポジションは利益を伸ばしてから決済を行います。

利益から外す

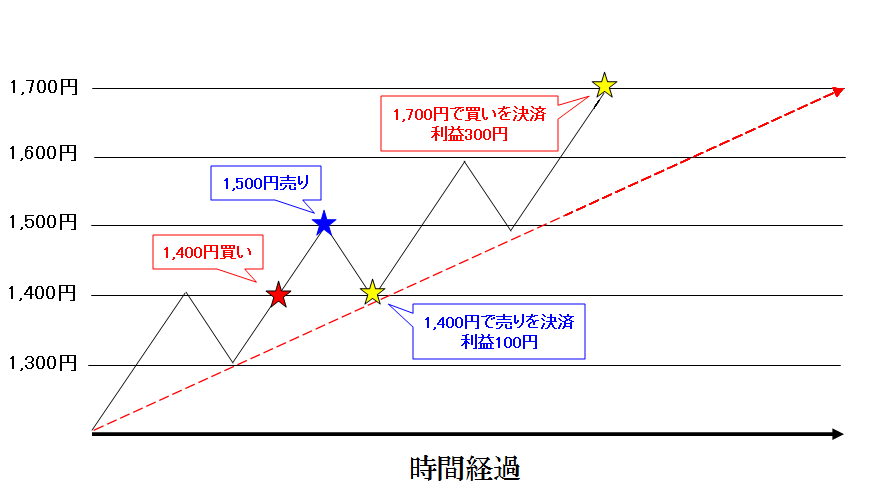

利益から外すケースは、トレンドに乗っている銘柄などで両建てするときです。

株価は上昇(下降)トレンドにある場合も、上昇と下落を繰り返しながら推移しています。

そのため、上記のような上昇トレンドであっても、一時的な下落で売りを入れて利益を狙うことができます。

こういうときに両建てする場合は、利益を外してもう一方でも利益を狙うことができます。

同値撤退

同値撤退は、株価の動きが読めないときなどに行います。

たとえば、株価変動リスクに備えて両建てしたとしましょう。

(1,500円で買い、1,600円で売り)

株価は予想とおりに値下がりしましたが、思ったより下がってしまい、いつ下げ止まるかわからない状況です。

株価の値動きが読めない状況で、どちらか一方から外してしまうと大きな損失を被るおそれもあります。

ですので、こういう場合は同値で売りも買いも決済して取引を完了させます。

同値撤退の場合はそれぞれの損益は相殺されるので、両建て以降の株価変動による損益はゼロで終わることができます。

買いポジションが現物株である場合は「現渡し」という方法で決済することもできます。

現渡し

現渡しとは、現物株を差し入れて信用売り(空売り)の決済をすることです。

株主優待を獲得するには現物株を保有しないといけませんが、そのときに信用売りも同時に行って両建てをします。

両建てすることで株価変動の影響を受けなくなるので、ほぼタダで株主優待の獲得ができるのです。

そして権利落ち日以降に現渡しによる決済を行って取引を完了させます。

現渡しによる決済は同値撤退とほぼ同じ結果となりますが、現渡しの場合は手数料無料となっていることが多いので、その分現渡しのほうがお得になります。

両建てメモ

・株価の値動きが予測不能な場合は同値撤退や現渡しを行うとよい

両建てのメリット

両建てのメリットは、以下のようなものがあげられます。

・株価変動リスクを回避できる

・売りと買いの両方で利益を得られる

株価変動リスクを回避できる

両建てをすることで株価変動リスクを回避することができます。

株価の値上がりを見込んで買った場合でも、一時的な下落があるかもしれないですし、ボックス相場のようにどちらに抜けるかわからないようなケースもあります。

そういうときに両建てをしておくことで、いざ想定外の動きをしても、それぞれの利益と損失を相殺できるので、大きな損失を被ることはありません。

両建てを上手に活用することで損失を抑えることができるので、この点は大きなメリットになるでしょう。

売りと買いの両方で利益を得られる

両建ては売りと買いの両方で利益を狙うこともできます。

たとえば、上昇トレンドにある銘柄を買い、一時的な下落を狙って売りを入れるといったような取引です。

株価は一直線で上昇するのではなく、ときには調整売りなども入って下落することもあります。

そういうときに両建てをして、買いと売りの両方で利益を狙ったりすることもできます。

両建てのデメリットや注意点

両建てはメリットばかりではなく、デメリットや注意点もあります。

・得られる利益が小さくなる

・一方を決済する場合、大きな損失を被る可能性もある

・信用取引コストがかかる

・相場操縦行為に該当しないように注意が必要

得られる利益が小さくなる

両建てしている間は、それぞれの利益と損失が相殺されてしまいます。

そのため、得られる利益が小さくなるというデメリットがあります。

たとえば、株価の値上がりを見込んで株を買いましたが、もしかしたら値下がりするかもしれないので両建てをしました。

その後、株価は予想通り値上がりしたので100円上がったところで売りポジションを外して、200円上がったところで買いポジションを決済しました。

両建てした場合は損益は+100円となりますが、もしも両建てせずに買いのみだけだったら+200円だったことになります。

つまり、得られたはずの利益が小さくなってしまったことになります。

リスクは軽減されますが、このように両建てをすると得られる利益が小さくなるというデメリットもあります。

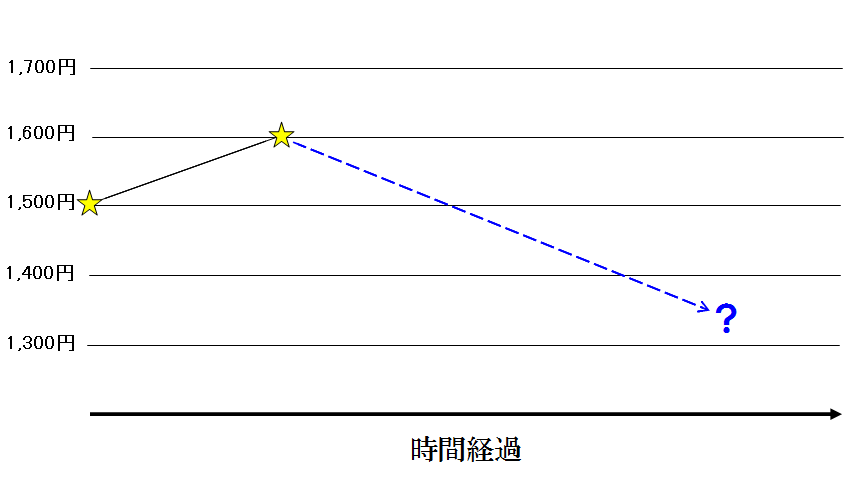

一方を決済する場合、大きな損失を被る可能性もある

両建ては損失のリスクを軽減してくれますが、一方を決済する場合は大きな損失を被る可能性もあります。

たとえば、株価が値上がりしたので、買いの利益を伸ばそうと思って売りを決済して損失を確定したとします。

ですが、売りを決済した直後に株価は急落してしまい、買いでも損失となってしまいました。

そういう状況になると売りと買いの両方が損失となってしまうので大きな損失を被ることになります。

両建てを外す場合、このようなリスクについても考えておく必要があります。

信用取引コストがかかる

両建てすると株価変動による損益は相殺してくれますが、信用取引コストがかかります。

金利や貸株料、場合によって「逆日歩」がかかることもあります。

逆日歩は状況により高額になるケースもあり、場合によっては信用取引コストで大きな損となることもあります。

相場操縦行為に該当しないように注意が必要

クロス取引をする場合、相場操縦行為に該当しないように注意する必要があります。

相場操縦行為とは、簡単に説明すると相場を意図的に変動させる行為のことです。

クロス取引自体は何の問題もない手法ですが、ザラ場中に行ったりすると価格形成に影響を与える可能性があり、相場操縦行為に該当するおそれがあります。

そのため、クロス取引をする場合は、ザラ場中を避けて寄付前に発注するなど価格形成への影響を考慮して取引しましょう。

両建てメモ

・但し、両建ての外すタイミング次第で大きな損失を被る可能性があったり、得られる利益が小さくなるデメリットもある

・クロス取引は相場操縦行為に該当するおそれもあるので注意が必要

両建てに関してよくある質問

株主優待狙い: 株価下落リスクを避けつつ、株主の権利だけを得る(つなぎ売り)。

利益の繰り延べ: 年末に利益を確定させたくない場合、両建てで含み益を固定し、翌年に決済して税金の支払いを遅らせる。

ヘッジ: 決算発表などの大きなイベント前に、一時的に損失リスクを回避する。

売買手数料: 買いと売りの両方で発生します。

金利・貸株料: 信用取引を使うため、毎日コストが発生します。

逆日歩(ぎゃくひぶ): 売りが集中すると、予想外の高額なレンタル料が発生するリスクがあります。 コストが利益(優待価値など)を上回らないよう計算が必要です。