企業が発表する業績予想は、株価を動かす重要な材料のひとつです。

その予想が途中で変更される、いわゆる「上方修正」「下方修正」は、時に大きなインパクトをもたらします。

投資家にとっては、修正の内容をどう解釈し、どのように投資判断に活かすかが重要です。

この記事では、業績修正の基本から株価への影響、投資家として意識したいポイントまで、全体像をわかりやすく解説していきます。

ぜひ最後までご覧いただき、今後の銘柄選定に役立ててください。

業績予想の修正とは何か?上方・下方修正の基本定義

業績予想の修正とは、企業が期初に公表した売上や利益などの見通しを、事業環境の変化や業績の進捗状況に応じて途中で変更することを指します。

これが「上方修正」「下方修正」と呼ばれ、企業の開示情報の中でも特に注目度が高く、株価に与える影響が大きい項目です。

上方修正とは、主に売上や利益が当初の予想を上回る見込みとなった際に、それらの数値を引き上げることを指します。

一方、下方修正は、業績が予想よりも悪化することが見込まれる際に、数値を引き下げる対応です。

修正対象となる指標は、売上高、営業利益、経常利益、純利益など多岐にわたりますが、中でも営業利益や純利益の修正は特に注目されます。

これらの修正は、適時開示制度に基づき「業績予想の修正に関するお知らせ」としてIR(投資家向け情報)で発表され、株式市場では極めて重要なニュースとして扱われます。

投資家にとっては、業績修正はその企業の「現在地」と「今後の方向性」を知る上で不可欠な情報であり、ポジションの見直しや新規の投資判断に直結する材料となります。

なぜ企業は業績予想を修正するのか?背景とタイミング

業績予想の修正が行われる背景には、さまざまな要因があります。

例えば、主力製品の販売が予想を上回ったり、コスト削減が進んで利益率が改善した場合などは上方修正の理由となります。

逆に、原材料価格の高騰や外部環境の悪化により収益が圧迫された場合には下方修正に至ります。

タイミングとしては、四半期決算と連動して発表されることが多く、特に第2四半期や第3四半期のタイミングで発表されることが目立ちます。

月次での業績管理を重視する企業の場合は、月次集計後すぐに修正が出るケースもあります。

上方修正が出た時、株価は必ず上がるのか?

上方修正は、基本的にはポジティブな材料です。

実際、企業が当初の業績見通しを上回る見込みを発表すれば、その企業の収益性が想定より良いことが確認されるため、投資家の買いが入りやすくなります。

そのため、多くの場合は株価が上昇する傾向にあります。

特に、市場の予想を大きく超える「ポジティブサプライズ」的な内容だった場合には、翌日の株価がストップ高となるなど大きな反応を見せるケースも少なくありません。

しかし、だからといって「上方修正=株価上昇」とは必ずしも言い切れません。

一つの典型的なパターンが「すでに市場が織り込んでいた場合」です。

つまり、業績が良くなることがあらかじめ市場で予想されていた場合、上方修正が発表されても「材料出尽くし」と判断されて株価が下落することがあります。

また、上方修正の内容が投資家の期待に届かなかった場合、たとえ数字が改善されていても失望売りに繋がる可能性があります。

さらに、同時に発表される来期見通しやコメントが慎重だった場合、「今期は良かったけど、来期以降が不透明」として株価が下落することもあります。

このように、上方修正は基本的には株価にとってプラス材料である一方、その“内容のインパクト”や“市場の期待水準”によって、反応は大きく異なります。

したがって、上方修正が発表された際には、「どの程度の修正なのか」「それがどれだけ予想を上回っているのか」「株価はすでに織り込んでいたのか」など、冷静に中身と背景を読み解くことが重要です。

下方修正は全てが悪材料なのか?『織り込み済み』の落とし穴

下方修正は、基本的にはネガティブな材料と見なされることが多く、実際に発表後すぐに株価が下落するケースが目立ちます。

企業が当初予想よりも業績が悪化するという内容を公表することで、収益性や成長性に対する投資家の不安が高まり、売りが優勢となるためです。

特にサプライズ的な要素がある場合や、利益水準が大幅に引き下げられた場合には、市場の失望が強く反映されることになります。

しかし、下方修正が必ずしも株価の下落に直結するとは限りません。

すでに業績の悪化が市場である程度予想されていた場合や、株価が先行して大きく調整していた場合には、発表が「悪材料出尽くし」と受け止められ、むしろ株価が反発することもあります。

例えば、四半期ごとの月次データで売上の落ち込みが見えていたような銘柄では、正式に下方修正が出ても「ようやく出たか」といった安堵感が先行し、売りが一巡することで反発に転じるケースもあります。

また、下方修正の内容が軽微なものであり、なおかつその要因が一時的・外部要因によるものであれば、投資家から冷静に受け止められることもあります。

たとえば、為替の急変や自然災害、会計上の一時的な損失計上などによる影響であれば、中長期の企業価値にはさほど影響しないと判断される場合もあるでしょう。

したがって、下方修正が出た場合には「どのくらいの幅での修正なのか」、そして「なぜその修正に至ったのか」という背景を丁寧に読み解く必要があります。

下方修正=即売りという短絡的な判断ではなく、内容と市場環境、株価水準をあわせて総合的に判断することが、冷静な投資判断につながります。

サプライズ修正の威力:予想とのギャップが株価を動かす

業績修正が市場に大きなインパクトを与えるかどうかは、発表された数字が市場予想との間にどれだけのギャップがあるかによります。

アナリストのコンセンサス予想に対して、著しく高い数値が出された場合にはポジティブサプライズとして買い材料となります。

逆に、想定よりも悪い内容であればネガティブサプライズとなり、株価が急落することもあります。

このように『市場の期待とのズレ』が、株価の変動幅に大きな影響を与えます。

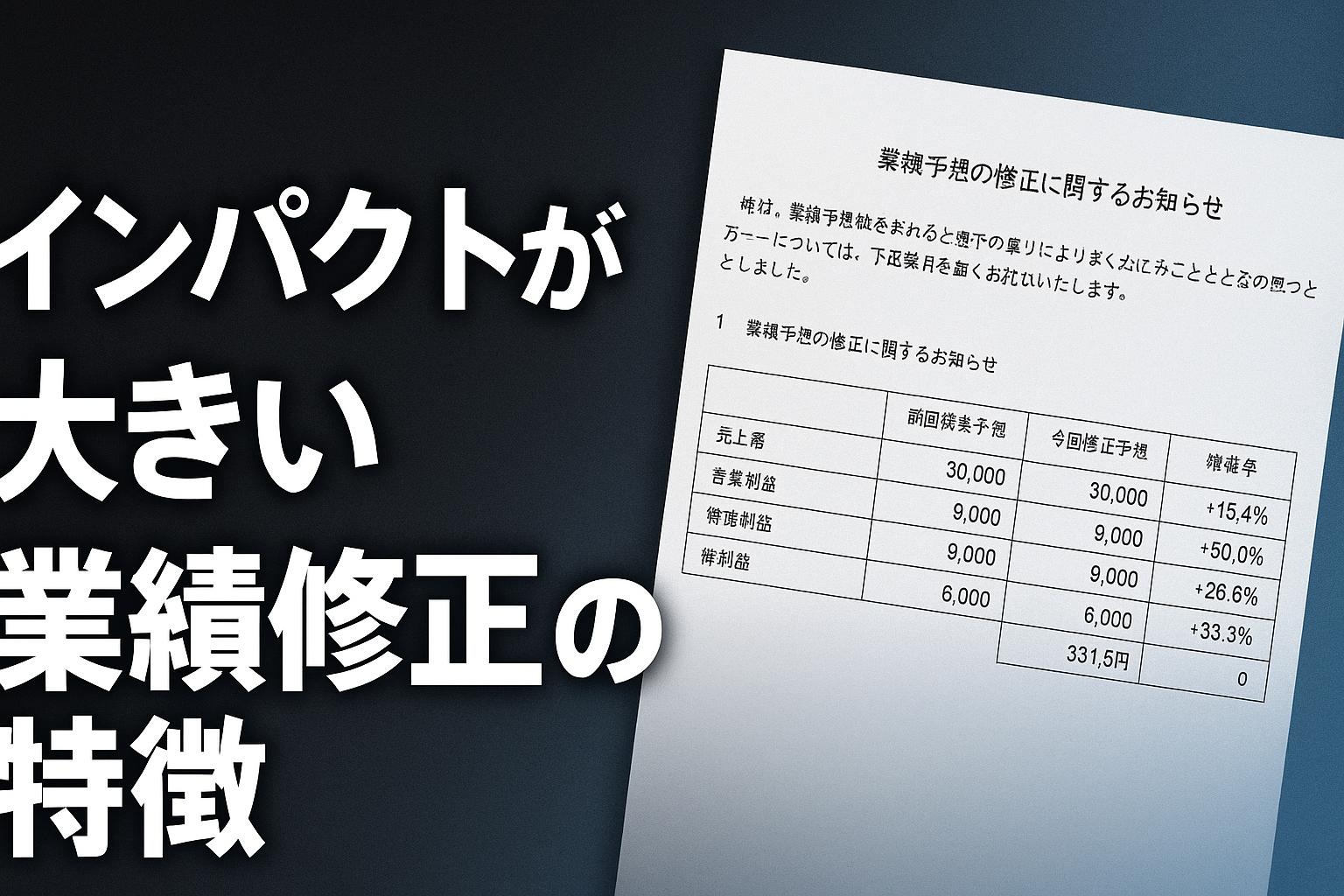

株価インパクトの大きい業績修正の特徴とは?

業績修正には、株価を大きく動かすパターンがあります。

特に注目されるのは「営業利益」の修正です。

売上高の変動よりも、企業の本業の稼ぐ力を示す営業利益の変動の方が、投資家にとってはインパクトが大きいためです。

また、EPS(一株利益)や配当の修正も注目されやすく、特に高配当を期待する投資家が多い銘柄では、配当の上方修正は株価に強く反映されます。

“修正幅”と“修正理由”で投資判断が変わる理由

業績修正の評価をする際には、単に「どれだけ数字が変わったのか(修正幅)」だけでなく、「なぜその修正が行われたのか(修正理由)」が極めて重要になります。

たとえば、営業利益が10%増加したという上方修正が出たとしても、その中身が単なるコスト削減や一過性の為替差益であれば、将来の収益性にはつながりにくく、投資家からの評価は限定的となる場合があります。

一方、同じ10%の増益でも、それが新規顧客の獲得や既存事業の好調、あるいは新規事業の立ち上がりといった“事業の拡大”によるものであれば、今後の成長に対する期待感が高まり、株価にポジティブな影響を与える傾向があります。

つまり、数字の変化そのものよりも、「その変化の質」が投資判断において重要視されるのです。

また、修正理由の開示内容が明確かどうかも投資家の安心感に関わってきます。

例えば「需要増による受注拡大」「製品ミックスの改善」など具体的な内容であれば評価は高まりやすいですが、「外部環境の改善により」など曖昧な表現だと、慎重に受け止められることもあります。

このように、修正幅と理由の両方をセットで分析することで、その企業の成長性や収益の持続性を読み解くヒントが得られます。

投資家としては、修正内容の“質”を見極めることが、勝率を高めるポイントとなります。

業績修正とセットで見るべき『株価位置』と『チャート』の関係

業績修正が出たタイミングでの「株価位置」も非常に重要です。

たとえば、上方修正が発表されても株価がすでに高値圏にある場合は、利益確定売りが優先されてしまうことがあります。

一方で、下方修正が発表された銘柄でも、すでに株価が大きく調整されていた場合には「悪材料出尽くし」として反発することがあります。

チャート上の支持線や抵抗線との位置関係など、テクニカル要素も意識する必要があります。

決算シーズンと業績修正:注意すべきタイミングとは?

決算シーズンと業績修正は密接に関係しています。

企業によっては決算発表と同時に業績修正を出すこともありますが、 それよりも前に先出しで修正を出す企業もあります。

このタイミングによって市場の反応は大きく異なります。

決算前のタイミングで修正が出れば、投資家は事前にポジションを調整しやすくなります。

逆に、決算と同時発表で数字が大きくブレている場合は、相場が荒れる要因にもなります。

投資判断への落とし込み:業績修正をどう読むか?

投資家として業績修正の情報を受け取ったときは、単に「数字が良いか悪いか」だけで判断するのではなく、その背景や内容の質、今後の継続性、そして市場の期待とのギャップを読み解くことが重要です。

たとえば、上方修正が出たとしても、内容が一時的な費用減や会計処理の調整であれば、その場限りの改善で終わる可能性もあります。

逆に、地味な数字の変化であっても、新規事業の拡大や構造改革の成果といった中長期の成長につながる要因であれば、将来的には大きな評価に繋がる可能性があります。

また、業績修正単体ではなく、チャートや直近の株価推移、出来高の動き、PERやPBRといったバリュエーション指標と組み合わせて総合的に判断することが大切です。

短期的な値動きに惑わされることなく、長期的なトレンドや企業の方向性を見る冷静な視点を持つことで、より精度の高い投資判断ができるようになります。

実際、上方修正が出たにもかかわらず株価が下落した場合でも、それが一時的な調整に過ぎないと判断できれば、押し目買いの好機となるかもしれません。

また、下方修正が出た場合でも、すでに株価が大きく下がっていれば「悪材料出尽くし」となる可能性もあります。

このように、業績修正をきっかけに株価がどのように動くかは、あくまで“市場全体の文脈”の中で考えるべきものです。

そのためにも、日頃から相場の動きや他の銘柄との比較、経済指標の影響などを見ながら、柔軟な投資判断力を身につけていくことが重要です。

まとめ:業績修正を見るときのポイント

- 上方修正=必ず株価上昇ではない。市場の期待とのギャップが重要

- 下方修正でも「織り込み済み」や「一時的要因」なら買い場となるケースも

- 営業利益や配当の修正が特に注目されやすい

- 理由の内容によって評価は大きく変わる(構造改善 vs 一時要因)

- 株価位置やチャートの形状とセットで見ることで、精度の高い判断が可能

業績修正は、企業の“リアルな経営状況”を映す鏡です。

表面的な数字にとらわれず、全体の文脈からその真意を読み解く力を養うことが、投資家としての成長につながります。