概要

当社は、2019 年 11 月 25 日付の取締役会において、以下のとおり、新株式発行及び当社株式の売出しを行うことについて決議しましたので、お知らせいたします。

公募による新株式発行(一般募集)

(1) 募集株式の種類及び数

当社普通株式27,000,000株

(2) 払込金額

日本証券業協会の定める有価証券の引受け等に関する規則第25 条に規定される方式により、2019年12月4日(水)から 2019 年12月9日(月)までの間のいずれかの日(以下「発行価格等決定日」という。)に決定する。

(3) 増加する資本金及び資本準備金の額

増加する資本金の額は、会社計算規則第 14 条第1項に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

また、増加する資本準備金の額は、当該資本金等増加限度額から上記の増加する資本金の額を減じた額とする。

(4) 募集方法

一般募集とし、SMBC日興証券株式会社を主幹事会社とする引受団(以下「引受人」と総称する。)に全株式を買取引受けさせる。

なお、一般募集における発行価格(募集価格)は、日本証券業協会の定める有価証券の引受け等に関する規則第 25 条に規定される方式により、発行価格等決定日の株式会社東京証券取引所における当社普通株式の終値(当日に終値のない場合は、その日に先立つ直近日の終値)に0.90~1.00を乗じた価格(1円未満端数切捨て)を仮条件として需要状況等を勘案した上で、発行価格等決定日に決定する。

募集株式の一部につき、欧州及びアジアを中心とする海外市場(ただし、米国及びカナダを除く。)の海外投資家に対して販売されることがある。

(5) 引受人の対価

引受手数料は支払わず、これに代わるものとして一般募集における発行

価格(募集価格)から払込金額(引受人より当社に払込まれる金額)を差し引いた額の総額を引受人の手取金とする。

(6) 申込期間

発行価格等決定日の翌営業日から発行価格等決定日の2営業日後の日まで。

(7) 払込期日

2019年12月10日(火)から 2019年12月13日(金)までの間のいずれかの日。

ただし、発行価格等決定日の4営業日後の日とする。

(8) 受渡期日

上記払込期日の翌営業日とする。

(9) 申込証拠金

1株につき発行価格(募集価格)と同一の金額とする。

(10) 申込株数単位

100株

(11) 払込金額、増加する資本金及び資本準備金の額、発行価格(募集価格)、その他本公募による新株式発行に必要な一切の事項の決定は、代表取締役会長豊田喜久夫に一任する。

(12) 前記各号については、金融商品取引法による届出の効力発生を条件とする。

株式の売出し(オーバーアロットメントによる売出し)

(1) 売出株式の種類及び数

当社普通株式4,050,000株

なお、上記売出株式数は上限の株式数を示したもので、需要状況等により減少する場合、又は本売出しが全く行われない場合がある。

売出株式数は需要状況等を勘案した上で、発行価格等決定日に決定する。

(2) 売出人

SMBC日興証券株式会社

(3) 売出価格

未定(発行価格等決定日に決定する。なお、売出価格は一般募集における発行価格(募集価格)と同一とする。)

(4) 売出方法

一般募集の需要状況等を勘案し、一般募集の主幹事会社であるSMBC日興証券株式会社が当社株主である三井住友信託銀行株式会社(以下「貸株人」という。)より借り入れる当社普通株式について追加的に売出しを行う。

(5) 申込期間

一般募集における申込期間と同一とする。

(6) 受渡期日

一般募集における受渡期日と同一とする。

(7) 申込証拠金

一般募集における申込証拠金と同一とする。

(8) 申込株数単位

100株

(9) 売出価格、その他本売出しに必要な一切の事項の決定は、代表取締役会長 豊田 喜久夫に一任する。

(10) 前記各号については、金融商品取引法による届出の効力発生を条件とする。

第三者割当による新株式発行(本第三者割当増資)

(1) 募集株式の種類及び数

当社普通株式4,050,000株

(2) 払込金額

一般募集における払込金額と同一とする。

(3) 増加する資本金及び資本準備金の額

増加する資本金の額は、会社計算規則第 14 条第1項に従い算出される資本金等増加限度額の2分の1の金額とし、計算の結果1円未満の端数が生じたときは、その端数を切り上げるものとする。

また、増加する資本準備金の額は、当該資本金等増加限度額から上記の増加する資本金の額を減じた額とする。

(4) 割当先及び割当株式数

SMBC日興証券株式会社 4,050,000株

(5) 申込期日

2019年12月26日(木)

(6) 払込期日

2019年12月27日(金)

(7) 申込株数単位

100株

(8) 払込金額、増加する資本金及び資本準備金の額、その他本第三者割当による新株式発行に必要な一切の事項の決定は、代表取締役会長 豊田 喜久夫に一任する。

(9) 上記(5)に記載の申込期日までに申込みのない株式については、発行を打ち切るものとする。

(10) 前記各号については、金融商品取引法による届出の効力発生を条件とする。

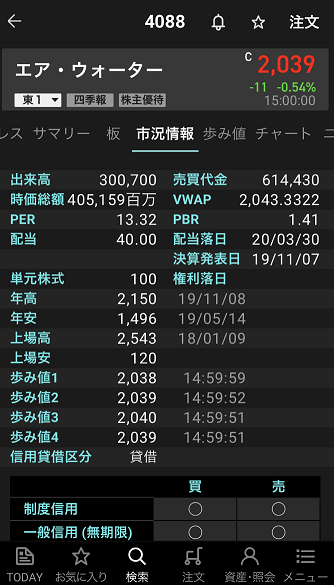

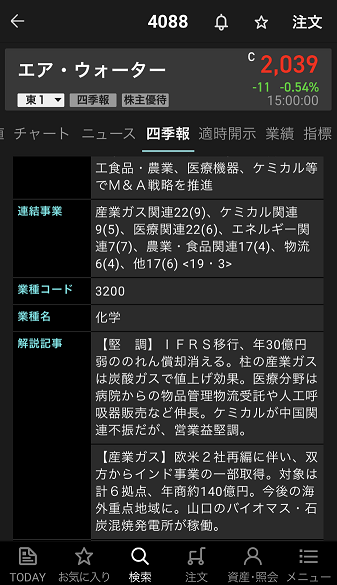

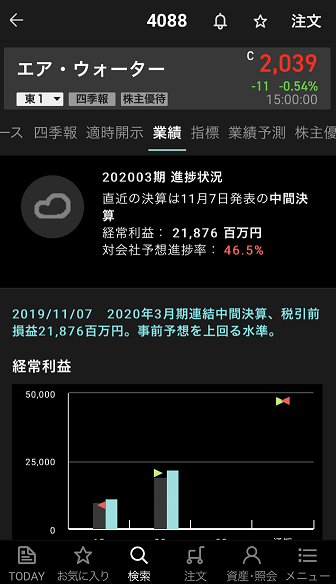

エア・ウォーター【4088】の情報